우리나라는 중국이나 미국과 달리 수출 비중이 크게 차지합니다.

그러기에 매달 수출을 잘 확인하셔야 주식 시장이 어떻게 흘러가는지 잘 파악할 수 있습니다.

오늘은 상업통상자원부에서 보도한 9월 수출입 동향보고서에 대해서 간략하게 정리해 보겠습니다.

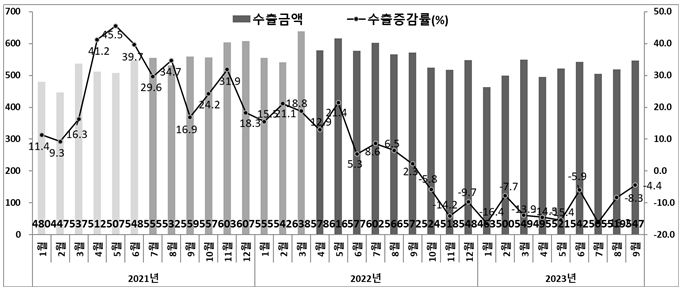

9월 수출은 작년 10월 이후 최저 감소율 기록, 무역수지는 최근 2년 내 최고 흑자실적인 +37.0억 달러로 4개월 연속 흑자 흐름

9월 수출은 547억 달러로 수출이 감소세로 전환된 작년 10월 이후 가장 낮은 수출 감소율을 보이며, 2개월 연속 한 자릿수 감소율 기록

품목별 상세 수출

● 반도체 : -13.6%

수출은 2022년 10월 이후 최고 실적인 99억 달러를 기록하며 올해 1분기 저점 이후 점진적 개선 흐름 지속, 감소율은 올해 최저 수준인

- 다만, 수출비중이 큰 메모리 반도체(반도체 수출의 54.6%) 수출이 제품 가격 하락으로 감소(-18.0%)함에 따라, 수출액은 감소

● 자동차·기계·철강

자동차 : +9.5%

북미·유럽을 중심으로 친환경차·SUV 등 고부가가치 차량 수출이 호조세를 이어감에 따라 15개월 연속 수출 플러스

기계 : +9.8%

미·EU·아세안 생산·설비투자에 따른 수요 확대, 중동·중남미 수출 다변화를 통한 신흥국 수출 확대 등에 힘입어 6개월 연속 수출 플러스

철강 : +6.9%

단가 약세에도 불구하고 수출 물량이 증가하여 전체 수출은 소폭 증가

● 석유제품·석유화학

석유제품 : -6.8%

유가상승에 따른 단가 상승, 정유사 정기보수 완료에 따른 생산량 증가 등에 따라 올해 최고 수출액인 49.0억 달러 기록

화학 : -6.1%

미국·중동 등 주요국 수출 증가에 따라 수출 감소율이 소폭 둔화 흐름을 보이며 올해 들어 처음으로 한자릿수를 기록

● IT 품목군

가전 : +8.5%

북미·서유럽 지역을 중심으로 고효율·스마트 제품에 대한 수요가 확대되며 전년대비 수출액 증가

디스플레이 : +4.2%

모바일·노트북 등 IT제품의 OLED 수요 확대에 따라 수출 소폭 개선

지역별 수출 : 미국·EU·중남미 수출 증가, 중국 수출은 올해 최대 실적

● 미국·EU 수출은 자동차·일반기계 호실적에 힘입어 증가세 지속

- 특히 미국·EU 수출은 자동차·일반기계 수출이 크게 증가하면서 역대 9월 실적 중 1위를 기록

● 중국 수출은 올해 최대 실적을 기록, 2개월 연속 100억 달러대를 이어 나갔으며, 무역수지 또한 2022년 10월 이후 가장 양호한 수준

미국 : 2개월 연속 플러스

반도체 수출은 단기 하락 영향으로 감소했으나, 자동차·일반기계·무선통신 등 수출 호조세에 힘입어 90억 달러대 회복

EU : 2개월 연속 증가세 지속

자동차 관련 수출 호조 속, 일반기계·철강 등 주력 품목 수출도 양호한 흐름, 역대 9월 중 1위 실적으로 연속 증가세 지속

중동 : -2.2%

인프라 투자와 맞물려 일반기계·철강 수출이 견조한 흐름을 이어가는 가운데 수출액은 전년 대비 소폭 감소

중국 : 적자규모 개선

중국 경기둔화 우려 속에서도 중국 수출은 2개월 연속 100억 달러대를 기록하였으며, 적자규모도 월 기준 올해 최저 수준으로 개선

아세안 : -8.0%

일반기계·유화·철강 등 주요 품목 수출 증가에 힘입어 전월 -11.3%보다 감소율 개선, 올해 처음으로 한 자릿수 대 기록

15대 주요 수출 품목 규모 및 증감률

품목 및 지역별 상세 수출 동향

● 자동차 : +9.5%

주요 시장인 북미·유럽의 소비심리 위축 우려에도 불구, 국산 친환경차 및 SUV 차량 수출 ·판매 증가,

아세안·인도 등 현지 특화모델 출시를 통한 전략시장 공략으로 15개월 연속 ㅜ출 증가

● 일반기계 : +9.8%

대규모 인프라 프로젝트에 따른 북미·중동 지역 산업용 기계 수출 증가

유럽 내 인프라 투자 확대로 현지 생산·설비 교체 수요 확대 등으로 6개월 연속 수출 증가 기록

● 디스플레이 : +4.2%

LCD 중 일부 품목의 가격 반등과 출하량 증가

OLED 수요가 IT제품 및 자동차 분야 등으로 확대되며 수출 증가세

● 철강 : +6.9%

주요 시장인 일본 시장 내 설비 축소 영향 우려가 있었으나, 중국 내 철강업계 감산으로 인한 한국산 철강 수요가 증가하고 미국의 인프라 투자가 역내 철강 수요를 견인하며 수출 증가

● 선박 : 15.4%

단가가 상승한 '21년도 수주 물량 생산이 본격화되고, 글로벌 환경규제에 따른 친환경 선박 수요 확대 영향으로 수출 증가세

● 가전 : 8.5%

글로벌 가전시장 포화 현상 등에도 주력 시장인 미국 가전 수요 강세를 포함, 한국산 프리미엄 가전 수요 확대로 수출 증가

● 차부품 : -3.5%

북미·EU 내 현지공장 생산 정상화 및 전기차 지원 정책에 따른 관련 부품 수요가 증가하였음에도 불구하고, 추석연휴에 따른 국내 조업일수 감소 영향 등으로 수출 보합세

● 이차전지 : -16.3%

주요 OEM회사의 배터리 재고 조정에 따른 수출 물량 축소, 미국 내 공장 증설에 따른 가동 중단으로 배터리 납품 감소 등 영향으로 수출 감소

● 무선통신 : -3.1%

고가형 모델 판매 비중 확대 및 고부가가치 부품 탑재로 평균 단가는 상승 추세이나, 글로벌 스마트폰 시장 전반의 수요둔화로 수출 감소

● 반도체 : -13.6%

단가하락이 전년비 수출 감소의 가장 큰 요인으로 작용하고 있으나, 메모리 기업들의 감산 확대에 따른 수급 개선, IT 스마트폰 신제품 출시 및 AI 서버용 고부가제품 수요 확대 등으로 올해 들어 가장 높은 수출 규모 기록

● 섬유 : -8.4%

글로벌 수요 회복 추세에 따라 물량은 점진적 개선을 보이고 있으나, 섬유원료·직물 등 대부분 품목이 전년동기 대비 감소를 기록하며 수출 감소

● 석유화학 : -6.1%

업계 가동률 상승에도 글로벌 공급 과잉에 따른 Buyer's market 상황으로 수출단가 하락세가 이어지며 수출 감소

● 컴퓨터 : -53.9%

PC·태블릿 등 전자제품 수요 감소세가 둔화되는 양상이나, IT기업의 데이터센터·서버 투자 축소가 장기화되는 등 시장 불확실성이 지속되며 수출 감소

● 석유제품 : -6.8%

업계 정기보수 기간 종료 후 가동이 재개되며 가동률은 전년 동기와 비슷한 수준이나, 단가 하락 등 기저효과가 크게 작용하며 수출 감소세

● 바이오헬스 : -15.0%

의료기기 주력제품인 임플란트·영상진단기기 시장은 수요 회복세를 보이고 있으나, 글로벌 빅파마 간 경쟁 심화로 인한 의약품 수출단가 하락 등으로 수출 감소

'증시' 카테고리의 다른 글

| 헤드 페이크(head fake) 뜻과 의미(+주가 급락 이유) (0) | 2023.11.10 |

|---|---|

| 미국 채권 ETF 정리(금리 인상, 금리 인하, 달러 약세) (0) | 2023.09.09 |

| 7월 4일 미국 주식 휴장(+독립기념일) (0) | 2023.07.04 |

| 6월 19일 미국 증시 휴장[준틴스데이, 노예 해방일] (0) | 2023.06.19 |

| 나스닥 3% 급락.. 이유가?? (0) | 2022.10.15 |

댓글